W artykule omawiamy postanowienia umów zawieranych przez PKO BP S.A. pod kątem potencjalnych naruszeń obowiązków informacyjnych i tym samym ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim, w kontekście możliwości skorzystania z sankcji kredytu darmowego

Jakie zapisy w umowach PKO BP S.A. uprawniają do skorzystania z sankcji kredytu darmowego?

Aby móc skorzystać z sankcji kredytu darmowego, bank musi naruszyć jedno z postanowień (obowiązków informacyjnych), o których mowa w art. 45 ust. 1 ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim.

Do najczęstszych naruszeń uprawniających do skorzystania z sankcji kredytu darmowego zaliczamy:

– błędne wyliczenie Rzeczywistej Rocznej Stopy Oprocentowania – RRSO;

– nieprawidłowe oznaczenie całkowitej kwoty kredytu;

– brak informacji lub błędna informacja o możliwości odstąpienia od umowy;

– oprocentowanie kredytowanych kosztów, w tym prowizji oraz składki ubezpieczeniowej;

– niejasne zasady dotyczące zmiany stawek opłat oraz prowizji przez bank.

Oczywiście możliwość skorzystania z sankcji kredytu darmowego dotyczy wyłącznie kredytów (pożyczek):

– zawartych na cele konsumenckie, a więc niezwiązane bezpośrednio z prowadzoną działalnością gospodarczą;

– których kwota kredytu (pożyczki) nie przekracza 255 550 zł;

– niezabezpieczonych hipoteką;

– spłaconych nie później niż rok temu.

Jakie zapisy znajdują się w umowach PKO BP S.A.?

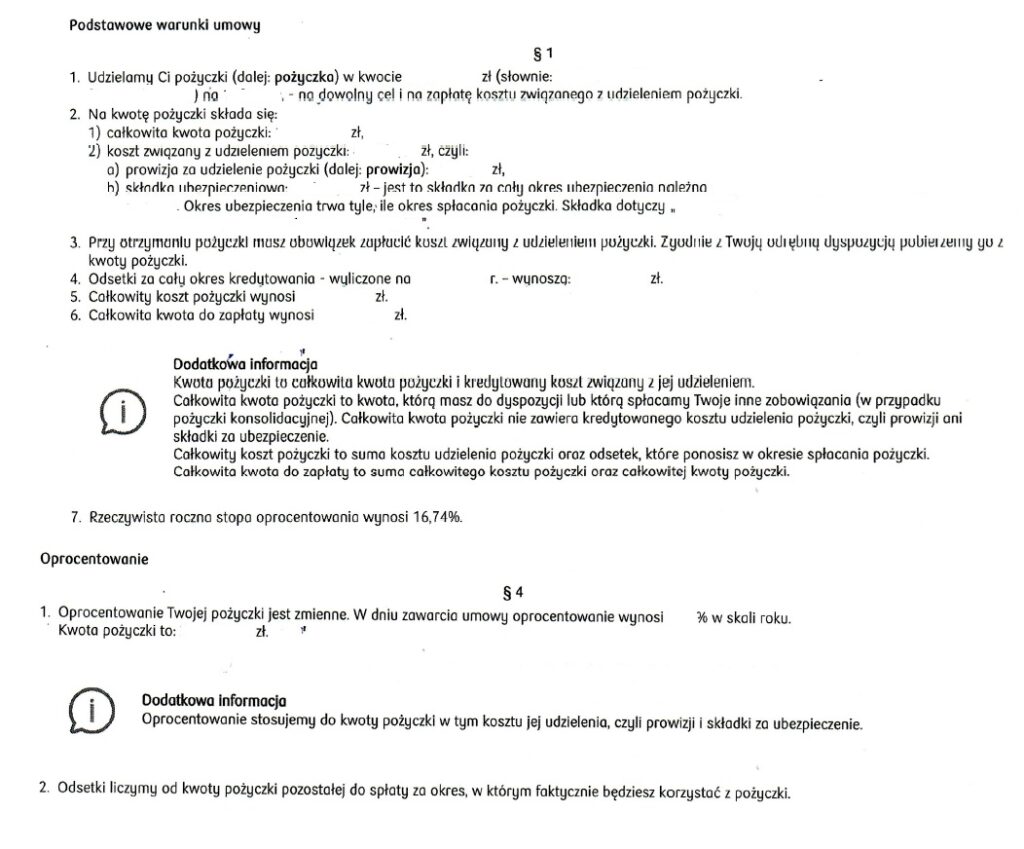

W umowach PKP BP S.A. podstawowe informacje znajdują się co do zasady na pierwszej stronie (oczywiście w zależności od daty zawarcia umowy, numeracja jak i treść niektórych zapisów może być różna).

I tak w § 1 ust. 1 – 2 mamy zapisy, które odnoszą się do kwoty kredytu (pożyczki) oraz całkowitej kwoty kredytu (pożyczki), a także kosztów związanych z udzieleniem kredytu (pożyczki). Ust. 4 – 6 stanowią o całkowitym koszcie kredytu (pożyczki) oraz całkowitej kwocie do zapłaty.

Następnie w § 1 ust. 7 mamy podaną wysokość RRSO.

Czy w umowie PKO BP S.A. znajdują się potencjalne naruszenia pod kątem sankcji kredytu darmowego?

W ocenie Kancelarii potencjalnym kluczowym naruszeniem jest nieprawidłowe oznaczenie RRSO, a dokładniej jego zaniżenie. Wyliczając bowiem RRSO bank jako tzw. kwotę wypłaty – błędnie o czym wypowiedział się TSUE w wyroku z dnia 21 kwietnia 2016 r. w sprawie C – 377/14 – przyjmuje całkowitą kwotę kredytu powiększoną o kredytowane koszty (prowizję, składki ubezpieczeniowe). Zabieg ten prowadzi do zaniżenia RRSO, co skutkuje nieprawidłowym przedstawieniem oferty kredytu (pożyczki) jako atrakcyjniejszej.

Kolejnym potencjalnym naruszeniem jest mylące opisanie przez bank kwoty kredytu (pożyczki) oraz całkowitej kwoty kredytu (pożyczki). Ustawa o kredycie konsumenckim nie zawiera jakiejkolwiek definicji kwoty kredytu (pożyczki). Taka konstrukcja umowy może wprowadzać konsumenta w błąd w zakresie tego jaką faktycznie otrzymuje on kwotę (jaka kwota jest mu udostępniana). W zakresie niniejszej praktyki zadane zostały pytania prejudycjalne to TSUE.

Zwrócić także należy uwagę na zapisy odnoszące się do całkowitego kosztu kredytu (pożyczki). Starsze wersje umowy (np. z 2017 r.) zawierają wyłącznie informację o całkowitym koszcie kredytu (pożyczki). Nowsze wzorce zawierają informację o wysokości odsetek za cały okres kredytowania – bez jednak wzmianki jaka jest wysokość odsetek od kredytowanych kosztów (np. prowizji). Tak skonstruowane zapisy mogą budzić wątpliwości w kontekście spełnienia przez bank obowiązków informacyjnych.

Inną kwestią jest naliczenia odsetek od kredytowanych kosztów. Bank bowiem jako podstawę oprocentowania przyjmuje kwotę kredytu (pożyczki), a więc całkowitą kwotę kredytu (pożyczki) powiększoną o wspomniane koszty. Ponownie taka konstrukcja budzi wątpliwości – w kontekście tego czy można naliczać odsetki od kosztów kredytu (pożyczki), o czym pisaliśmy w artykule: „Odsetki od prowizji a sankcja kredytu darmowego”.

Ile można odzyskać w przypadku skorzystania z sankcji kredytu darmowego w umowach PKO BP S.A.?

Sankcja kredytu darmowego „sprawia”, że konsument zwraca do banku tylko faktycznie udostępnioną kwotę kredytu (pożyczki), tj. bez jakichkolwiek odsetek oraz pozaodsetkowych kosztów (np. prowizji).

Aby ocenić szacunkową korzyść z sankcji kredytu darmowego warto zweryfikować ile wynosi podany w umowie całkowity koszt kredytu (pożyczki). W przypadku bowiem skutecznego skorzystania z sankcji kredytu darmowego koszt ten wynosi 0.

Osoby zainteresowane weryfikacją umowy zawartej z PKO BP S.A. pod kątem możliwości skorzystania z sankcji kredytu darmowego, zapraszamy do bezpłatnej analizy umowy oraz symulacji potencjalnych korzyści.